Dans le secteur financier, l’enjeu de la collecte des ressources est crucial pour les banques et les institutions de microfinance. Alors que les services de Mobile Money (MoMo) continuent de gagner en popularité, une part importante des transactions échappe encore aux banques traditionnelles. Cela limite la capacité des banques à collecter des ressources et à améliorer leur couverture des risques. CashPay, en tant que solution de paiement numérique, permet aux marchands d’accepter divers types de paiements, y compris les MoMo, tout en domiciliant ces ressources directement auprès des banques. Cette intégration contribue non seulement à une meilleure collecte des ressources, mais réduit également les risques liés au crédit en offrant une visibilité accrue sur les flux financiers.

Avantages d’adopter CashPay, plateforme d’encaissement marchand

1. Multimodalité de CashPay : Une solution adaptable à divers canaux de paiement

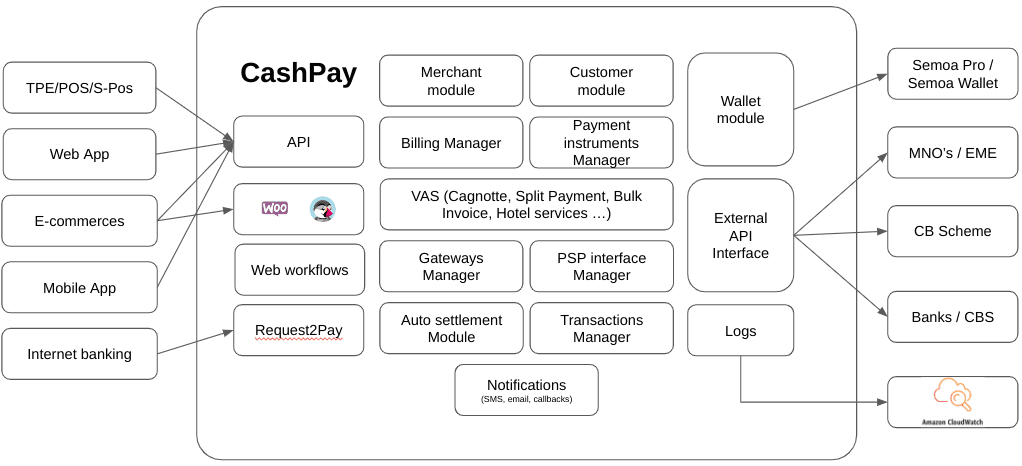

Un des atouts majeurs de CashPay réside dans sa multimodalité, offrant aux banques et microfinances une grande flexibilité dans la manière dont les services de paiement peuvent être déployés. CashPay peut être intégré et utilisé via plusieurs canaux, selon les besoins des clients et des marchands :

- QR Code : CashPay permet de générer des QR Codes pour les paiements, une méthode simple et rapide pour les transactions en point de vente ou à distance. Les clients peuvent simplement scanner le QR Code avec leur smartphone pour effectuer un paiement, ce qui est particulièrement utile pour les commerces de proximité et les services de livraison.

- Site web ou application mobile : CashPay s’intègre facilement à un site web ou une application mobile, permettant aux clients de payer en ligne directement depuis leur espace personnel. Cette intégration offre une expérience utilisateur fluide et sécurisée, favorisant les achats en ligne et l’e-commerce.

- Terminaux de paiement électroniques (TPE/TPV) : CashPay peut également être utilisé avec des TPE ou TPV pour les paiements en magasin. Cette compatibilité assure une gestion efficace des transactions au sein des établissements physiques, renforçant ainsi l’offre de services pour les marchands et les commerçants.

Cette multimodalité fait de CashPay une solution robuste et polyvalente, capable de s’adapter aux différents besoins des utilisateurs finaux, tout en offrant une expérience de paiement cohérente et intégrée. Pour les banques et microfinances, cette flexibilité permet de proposer une gamme complète de services de paiement à leurs clients, quelle que soit la plateforme ou le canal de transaction utilisé.

2. Interopérabilité et valeur ajoutée au-delà de l’agrégation

Alors que le projet d’interopérabilité des services financiers est en cours de mise en œuvre dans plusieurs pays, CashPay offre déjà une couche applicative riche qui va bien au-delà de la simple agrégation des modes de paiement. Les fonctionnalités avancées telles que le paiement partiel, la création de produits, la cagnotte digitale, la facturation en masse, le bill look-up, et d’autres modules spécifiques offrent une valeur ajoutée significative. Ces outils permettent aux institutions financières de proposer des services plus complets à leurs clients, augmentant ainsi leur compétitivité et leur attractivité sur le marché.

3. Réduction des coûts et des délais de mise sur le marché

Développer une solution de paiement numérique en interne peut être une entreprise coûteuse et chronophage. En adoptant CashPay en marque blanche, les banques et microfinances bénéficient d’une solution prête à l’emploi, ce qui leur permet de réduire considérablement les coûts et les délais de mise sur le marché. CashPay est déjà optimisé et peut être rapidement intégré et personnalisé, permettant aux institutions financières de proposer rapidement de nouveaux services sans avoir à investir massivement dans le développement technologique.

4. Personnalisation et déploiement sur serveur cloud dédié

En adoptant CashPay en marque blanche, les banques et microfinances bénéficient d’une solution hautement personnalisable. Chaque institution peut adapter l’interface utilisateur pour refléter sa propre identité de marque, y compris le logo, les couleurs et d’autres éléments visuels. De plus, CashPay en marque blancge est déployé sur un serveur cloud dédié, garantissant une isolation complète des données et des performances optimales. Cette personnalisation permet aux institutions financières de proposer une expérience utilisateur cohérente et unique, renforçant ainsi leur positionnement sur le marché.

5. Support, maintenance évolutive et R&D continue

L’adoption de CashPay en marque blanche s’accompagne d’un support technique complet, y compris la maintenance évolutive et l’accès à des mises à jour régulières. SEMOA, l’éditeur de CashPay, investit continuellement en recherche et développement pour améliorer la plateforme, en intégrant de nouvelles fonctionnalités basées sur les retours d’expérience des utilisateurs et les évolutions du marché. Cette approche proactive assure que les institutions financières bénéficient toujours d’une solution à la pointe de la technologie, capable de s’adapter aux besoins changeants du secteur.

6. Scalabilité et flexibilité sur AWS

CashPay, déployé sur l’infrastructure AWS, est conçu pour être hautement scalable. Que l’institution financière commence avec un petit volume de transactions ou qu’elle se prépare à une expansion à grande échelle, CashPay peut s’adapter facilement à l’augmentation des flux de transactions sans compromettre la performance. Cette flexibilité est cruciale pour les banques et microfinances qui souhaitent étendre leur portée sans se soucier des limitations technologiques.

7. Gestion back-office et suivi des activités

Un autre avantage majeur de CashPay est son système de gestion back-office, qui permet aux banques et microfinances de superviser et de contrôler l’ensemble des activités de paiement. Grâce à un tableau de bord intuitif et complet, les institutions financières peuvent gérer les marchands et les utilisateurs, suivre en temps réel les transactions, et activer ou désactiver des services spécifiques selon les besoins des comptes clients. Cette gestion centralisée offre une visibilité totale sur les opérations, permettant une prise de décision éclairée et une optimisation des processus internes.

8. Sécurité et conformité avancées

La sécurité des transactions est une priorité pour toute institution financière. CashPay, déployé sur AWS (Amazon Web Services), offre des garanties de sécurité robustes, incluant le cryptage des données, la gestion des identités et des accès (IAM), ainsi que la surveillance en temps réel des menaces potentielles. En plus de ces mesures de sécurité, CashPay est conçu pour être conforme aux réglementations locales et internationales, assurant que toutes les transactions respectent les normes les plus strictes. Cette conformité renforce la confiance des clients et réduit les risques liés à la non-conformité.

Conclusion

L’adoption de CashPay en marque blanche représente une opportunité stratégique majeure pour les banques et les microfinances. En intégrant cette solution, les institutions financières peuvent non seulement capturer les flux de Mobile Money et d’autres paiements numériques, tout en assurant la sécurité, la conformité, et l’efficacité opérationnelle pour chaque transaction. La flexibilité, la personnalisation, et les fonctionnalités avancées de CashPay offrent un avantage concurrentiel indéniable, permettant aux banques et microfinances de mieux répondre aux attentes de leurs clients tout en optimisant leur gestion des risques. Adopter CashPay, c’est choisir une solution qui allie innovation, performance et sécurité, tout en s’inscrivant dans une démarche de croissance.